ARTIKEL

Transformation der Finanzfunktion in Versicherungsunternehmen

von Friedrich Bolz und Martin Hoser

1. Die Dringlichkeit der Transformation der Finanzfunktion ist offensichtlich

Führende Versicherungsunternehmen erkennen die neuen Möglichkeiten aus rasanten Technologiefortschritten. Sie sehen die Digitalisierung als Chance ihre Finanzfunktion zu modernisieren, um die gestiegenen Anforderungen an das operative Tagesgeschäft zu bewältigen und gleichzeitig mit aussagekräftigen Analysen und Erkenntnisse den notwendigen Beitrag zur Erreichung der strategischen Unternehmensziele zu leisten.

Die Finanzfunktion der Versicherungsunternehmen bewegt sich ohne zunehmende Digitalisierung im immer schneller drehenden Hamsterrad zwischen neuen regulatorischen Anforderungen, immer anspruchsvoller werdenden externen Berichtspflichten, aufwändigen (Quartals-)Abschlüssen, der Einführung und Unterstützung neuer Geschäftsmodelle und die aufwändige Integration von Zukäufen. Gleichzeitig die für die Unternehmenssteuerung notwendigen Impulse, Analysen und Insights bereitzustellen, überfordert viele Finanzfunktionen, die häufig nicht ausreichend in die Zukunftsfähigkeit ihrer Daten, Prozesse, Technologien und den Wissensaufbau investiert haben. Angesichts des Fachkräftemangels und der demografischen Entwicklungen wird die Situation noch verschärft.

Versicherungsexperten verweisen schon seit einiger Zeit auf die Dringlichkeit einer Transformation hin. Viele große Versicherungsunternehmen wollten im Zuge der Einführung des neuen Rechnungslegungsstandards IFRS 17 die Finanzfunktion gleich mit auf zukunftsfähige Beine stellen. In der Praxis stellte sich jedoch schnell heraus, dass die Einführung von IFRS 17 aufwändiger als geplant war. Infolgedessen reduzierte sich der Fokus häufig auf die Umsetzung der regulatorischen Vorgaben. Die anfängliche Vision einer transformierten Funktion wurde zeitlich nach hinten priorisiert und ist nun umso drängender.

2. Eine ganzheitliche Vision der Finanzfunktion ist essentiell für den Transformationserfolg

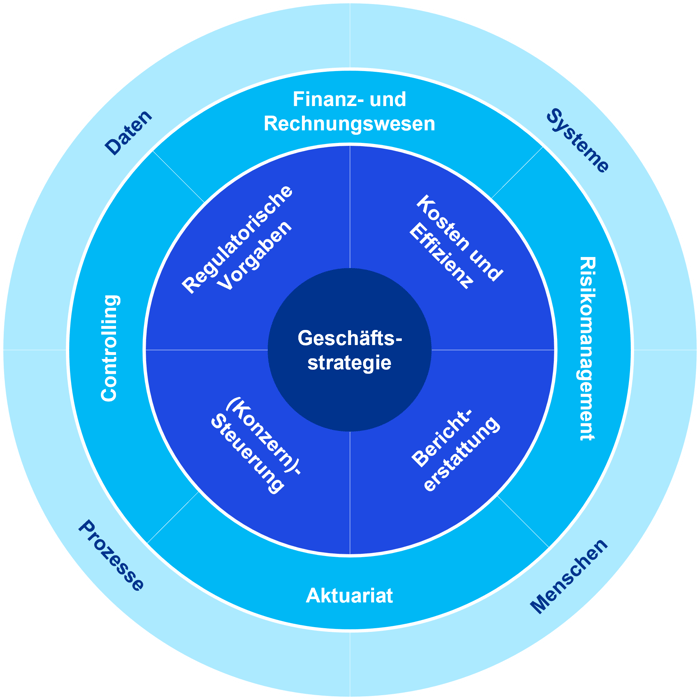

Die isolierte Lösung einzelner regulatorischer Probleme oder Optimierung von bestimmten Prozessen reicht angesichts der in der Regel aufgestauten Veränderungsnotwendigkeit nicht aus. Außerdem besteht darin die Gefahr, dass Insellösungen entstehen und die fachlichen und technischen Abhängigkeiten über die gesamte E2E-Prozesskette vom Liefersystem über Neben-, Hauptbücher bis hin zum Reporting außer Acht bleiben. Um mit der Transformation den erforderlichen Reifegrad, die Qualität und die Geschwindigkeit der Finanzfunktion zu erreichen, ist es entscheidend, eine ganzheitliche Vision zu entwickeln.

"Die Nutzung von neuen Technologien hilft Versicherungs-unternehmen, bessere Entscheidungen zu treffen und dadurch ihr volles Potenzial auszuschöpfen. Notwendige Voraussetzung ist jedoch eine solide Datenbasis, die in einem ersten Schritt erreicht werden muss."

Friedrich Bolz, Partner, KPMG

Eine erfolgreiche Vision vereint die Unternehmensstrategie, die Bedürfnisse der Stakeholder an die Finanzfunktion zur Erreichung der gesteckten Ziele, die ordnungsgemäße Berücksichtigung regulatorischer Anforderungen sowie die Abbildung zukünftiger Trends.

Die Vision beschreibt das zukünftige Betriebsmodell der Finanzfunktion, wie dieses die gewünschten Werte liefert und die Anforderungen an die Zukunft erfüllt.

Beispielsweise wie die Finanzfunktion durch den Einsatz neuer Technologien ihren Wertbeitrag steigern kann. Durch eine schnellere, genauere und tiefere Analyse der Abhängigkeiten zwischen Werttreibern können individuell ausgewählte KPIs genutzt werden, um die Wertschöpfung zu quantifizieren. Dadurch können frühzeitig Kostenveränderungen und Risikobereiche identifiziert, profitable Geschäftsfelder erkannt und gesteigert sowie der Fokus auf die "richtigen" Kunden gelegt werden. Dadurch können frühzeitig Veränderungen identifiziert, Prognosen abgeleitet und die damit verbundenen finanziellen Auswirkungen sowie Informationen für etwaige regulatorische Anforderungen bereitgestellt werden.

Ein weiteres Beispiel ist die Bündelung von Aktivitäten in einem CoE (Center of Expertise) oder einem Shared Service Center bzw. eine Fremdvergabe (Outsourcing) von Tätigkeiten, die sich nicht auf die Kernkompetenzen beziehen. Dadurch können Versicherungsunternehmen Kosteneinsparungen erzielen, auf das Fachwissen von Experten zugreifen und Belastungsspitzen ausgleichen. Gleichzeitig müssen jedoch auch die Risiken berücksichtigt werden, wie z.B. die Abhängigkeit von externen Dienstleistern. Es ist daher wichtig, sorgfältig zu prüfen, welche Tätigkeiten gebündelt bzw. ausgelagert werden sollen und welche Risiken damit verbunden sind.

Eine transparente Kommunikation der Vision ist erfolgsentscheidend zur Motivation und zur Orientierung entlang der gesamten Transformationsreise. Daher sollten die Erstellung, Abstimmung und Kommunikation der Vision der erste Schritt einer erfolgreichen Transformation sein.

3. Ein aufgeräumter Datenhaushalt und harmonisierte E2E-Prozesse sind der Schlüssel zum Erfolg

Eine erfolgreiche Unternehmensteuerung erfordert eine adäquate Entscheidungsgrundlage. Eine umfassende Betrachtung der Daten hilft nicht nur dabei, Schwerpunkte und Schwachstellen im Finanzbereich und im gesamten Unternehmen zu identifizieren, sondern auch potenzielle Risikobereiche, welche zusätzliche Aufmerksamkeit erfordern. Eine frühzeitige Entwicklung dieser datenbasierten Sichtweise ermöglicht einen klareren Blick auf die Unternehmensentwicklung und hilft, rechtzeitig auf Veränderungen zu reagieren.

Eine effiziente Nutzung von Unternehmensdaten erfordert dabei eine Standardisierung bzw. Harmonisierung der Daten. Da der Zugriff und die Weiterverarbeitung der Daten in verschiedenen Geschäftsbereichen und Systemen simultan erfolgt, ist es sinnvoll, eine "single source of truth" zu schaffen. Hierfür müssen versicherungs- und unternehmensspezifische Themen wie Produkte, Kostenstellen und Aktivitätstypen klar und einheitlich definiert sein. Sobald die Standardisierung der Unternehmensdaten gewährleistet ist, muss ein bedarfsgerechter, schneller und dezentraler Zugriff auf den Datenbestand ermöglicht werden.

Vergleichbares gilt auch für die Prozesslandschaft innerhalb eines Unternehmens. Es muss eine Harmonisierung der Prozesse angestrebt werden, sodass geschäftsbereichsübergreifend gleiche Ansätze verfolgt werden. Dies ermöglicht eine Steuerung der Prozesse über Kompetenzzentren, in denen Expertise und Ressourcen gebündelt werden und somit zu einer Effizienz- und Qualitätssteigerung beiträgt. Eine einheitliche Prozesslandschaft erleichtert zudem die Automatisierung und reduziert fehleranfällige manuelle Tätigkeiten.

Eine solide Datenbasis ist außerdem die notwendige Grundlage, um moderne Technologien in die Prozesse der Finanzfunktion zu integrieren. Beispielsweise ermöglicht Cloud-Computing die wirtschaftliche Verarbeitung großer Datenmengen und Low/No-Code-Technologie kann den Endbenutzer bei der Erstellung von Anwendungen für anspruchsvolle Analysen unterstützen, ohne dass dieser über umfangreiche Programmierkenntnisse verfügen muss. Ein weiterer Use Case ist die Nutzung der Sprachgenerierungsfähigkeiten von KI, um Solvenz- und Finanzberichte zu erstellen, da diese standardisiert sind und grundlegende Analysen wie die Einhaltung von Risikoschwellen und den Vergleich mit früheren Daten beschreiben.

Die Nutzung von neuen Technologien kann Versicherungsunternehmen somit dabei helfen, bessere Entscheidungen zu treffen und dadurch ihr volles Potenzial auszuschöpfen, um zu wachsen und nachhaltig wettbewerbsfähig zu sein.

4. Tipps für ein gutes Change Management

Einer der wichtigsten Erfolgsfaktoren ist, die Stakeholder sowie die breitere Belegschaft auf den Weg der Transformationsreise mitzunehmen. Die Unterstützung und Zustimmung der Führungskräfte sind entscheidend, um Budget, Ressourcen und die Zusammenarbeit von Abteilungen/Geschäftsbereichen zu sichern. Bei der Belegschaft muss vor allem für eine Akzeptanz gegenüber dem Wandel gesorgt werden und die Fähigkeiten für das zukünftige Betriebsmodell auf- bzw. ausgebaut werden. Eine offene, regelmäßige und adressatengerechte Kommunikation mit den relevanten Interessengruppen vereint mit greifbaren Ergebnissen schafft Transparenz und kann das Vertrauen der Mitarbeiter steigern. Es muss klar vermittelt werden, wo die Reise hingehen soll, was sie nützt und was von ihnen in der Zukunft erwartet wird.

Vor Beginn der Transformation muss die intern zur Verfügung stehende Kapazität und das Knowhow bewertet werden. Dabei ist genau festzulegen, welche Arten von Fähigkeiten und Kompetenzen für den Transformationsprozess erforderlich sein werden, um eine etwaige Lücke zwischen den finanztechnischen Fähigkeiten und den Daten-/Technologiekompetenzen schließen zu können. Eine präventive Maßnahme gegen das Auftreten dieser Lücke kann darin bestehen, die bestehenden Mitarbeiter frühzeitig weiterzubilden und zu fördern.

Um Kontrolle über den Fortschritt der Transformation zu gewährleisten, sollte die Transformationsreise in kleinere und realisierbare Ergebnisse unterteilt werden, die individuelle KPIs für den Erfolg enthalten. Dies erleichtert, sich auf erfolgskritische Themen zu konzentrieren, aufbauende Phasen angemessen zu planen und Ressourcen zielgerichtet einzusetzen.

Damit die Transformationsreise auf Kurs bleibt, sollte der Transformationsplan im Vorfeld fixierte Termine zur Reflektion enthalten, um zu überprüfen ob die erzielten Ergebnisse zur Vision und den Anforderungen der Geschäftsbereiche passen.

5. Fazit

Die Digitalisierung bietet den Versicherungsunternehmen die Möglichkeit, ihre Finanzfunktionen zu optimieren und die Effizienz zu steigern, um regulatorische Vorgaben und Berichtsanforderungen zu erfüllen und dem Fachkräftemangel Rechnung zu tragen. Gleichzeitig kann sie dazu beitragen, die Qualität und Aussagekraft der Finanzdaten zu verbessern, um fundierte Entscheidungen zur Unternehmenssteuerung zu treffen, die Geschäftsstrategie zu unterstützen und damit einen Wettbewerbsvorteil zu erzielen.

Die Verzahnung von Daten, Technologie, Prozessen und Menschen ist ein entscheidendes Erfolgskriterium, um die Anforderungen an die Finanzfunktion zu erfüllen und zum Unternehmenserfolg beizutragen.

Abbildung: Transformationskreis

Themen bei Finanztransformationsprojekten

Quelle: KPMG in Deutschland, 2024